El consorcio liderado por Bain Capital planea sacar a bolsa el negocio de chips de Toshiba en 2020

El grupo que lidera Bain Capital, en el que se incluyen Apple, Dell Technologies y HK Synx, acaba de cerrar la adquisición de la división de Toshiba por 18.000 millones de dólares.

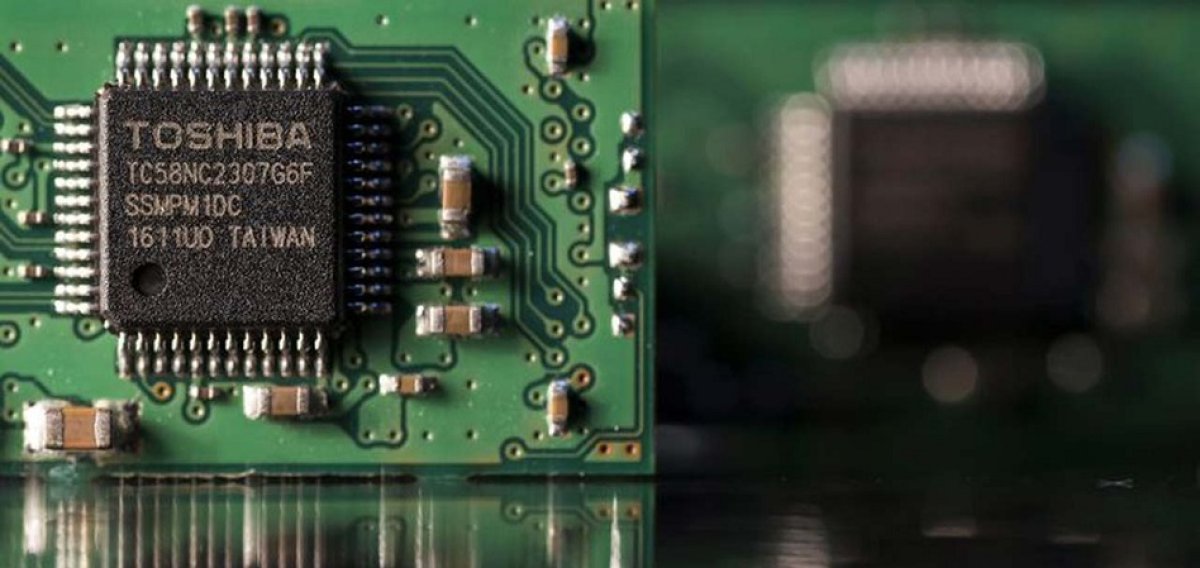

Bain Capital prepara el terreno para sacar a bolsa el negocio de chips de Toshiba. El consorcio que lidera el grupo, en el que se incluyen Apple, Dell Technologies, HK Synx, la empresa japonesa Hoya y Seagate Technologies, ha avanzado que planea lanzar una oferta pública de venta (OPV) de la rama de chips de la tecnológica nipona en 2020.

Las condiciones del mercado y las cuentas de resultados de la división de chips de Toshiba podrían cambiar la fecha de la OPV, han señalado fuentes cercanas a la operación a Bloomberg. Bain Capital también prevé establecer un programa de compra de acciones para los empleados de la unidad de Toshiba.

Los planes del consorcio que lidera Bain Capital llegan sólo un día después de que Toshiba vendiera su negocio de chips por 18.000 millones de dólares (alrededor de 15.296 millones de euros). La compañía llevaba más de ocho meses intentando cerrar la operación, que tenía como objetivo paliar los efectos económicos de la quiebra del negocio nuclear del grupo nipón.

La compañía necesitaba obtener financiación antes de marzo para evitar que sus acciones fueran retiradas de la Bolsa de Tokio. Al conocerse el cierre de la venta a Bain, las acciones de Toshiba crecieron un 1,7% en el parqué.